2021第三季度固定收益投資展望

20-07-2021

經歷政策緊縮週期的考驗

疫苗普及和各類防疫措施逐漸鬆綁,令環球經濟重現增長。但近期德爾塔(Delta)變種病毒擴散和去年低基數效應減退,或引致增速放緩,但我們認為,環球經濟增長趨勢有望持續。目前的全球信貸息差已反映經濟復甦和良性違約率,未來數個季度,我們將密切關注:一、聯儲局就貨幣政策正常化和縮表立場是否有任何重大轉變;二、在中國經濟增長放緩之下,中國趨於收緊狀態的在岸融資環境的任何變化。

鑒於美國通脹上升主要是由市場受壓需求釋放和供應鏈短缺導致,而美國勞工市場尚未恢復正常,我們預計美國於近期加息的機會較低。即便如此,我們認為聯儲局鴿派政策立場的突變或會引發固定收益市場情緒逆轉,因此我們對聯儲局的縮減時間表持謹慎取態。美國十年期國債孳息率於今年第二季度經歷整固後,儘管經濟增長趨於正常化,但在年底之前,其仍有上升空間,而且短期內,美國加息的機會依然較低。現時,市場預計到2023年可能會有一至兩次加息。

至於中國,近期存款準備金率下調,反映央行支持流動性和維持較低融資成本的用意。信貸脈衝下降可幫助控制金融風險,同時隨著中國經濟增長動力減弱,在岸國債收益率年初至今下降11個基點至3%,並將維持在較低水平。

大宗商品因持續供求失衡引發的上漲周期,於下半年或迎來轉變。但現時預期大宗商品價格將出現大幅調整,尚言之過早。經濟增速雖有所放緩,但仍保持增長。大宗商品價格的穩定,加上美元走強,將繼續利好新興市場信貸資產和資金流動。

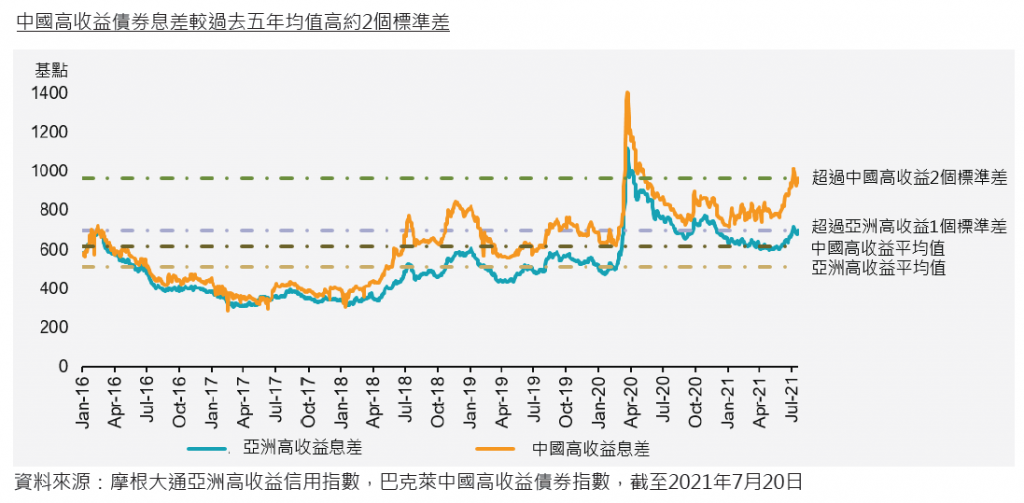

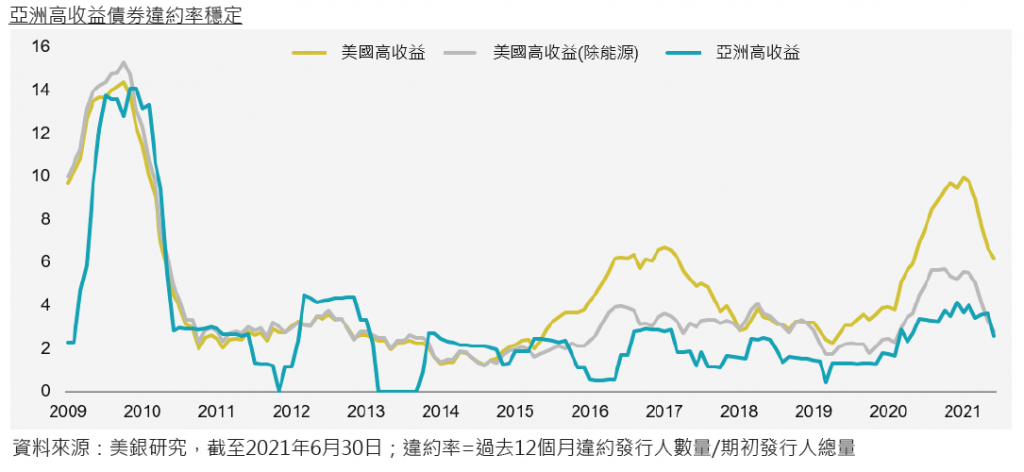

亞洲經濟的復甦前景和可控的違約率,均為亞洲美元債券市場提供支持。此外,由於價格已經反映中國收緊貨幣政策的影響,亞洲高收益美元債券的價格仍有空間回歸均值,對尋求更高收益的大量流動性資金具吸引力,環球資金對亞洲高收益美元債券的需求或將增加。

總括而言,我們認為亞洲高收益債券的吸引力,較亞洲投資級別債券和美國高收益債券為高。上半年摩根大通亞洲投資級信用指數(「亞洲投資級指數」)息差收緊22個基點,而摩根大通亞洲高收益信用指數(「亞洲高收益指數」)的息差則擴大42個基點;同期,受惠於穩定的票息收益,亞洲高收益指數的表現較佳,錄得1.3%漲幅,相對地,由於十年期美國國債孳息率於第二季度出現下跌,亞洲投資級指數於上半年整體錄得0.5%跌幅。具體而言,消費板塊債券和國家主權債券較受在岸緊縮政策影響較大的房地產債券而言表現更佳。

關注特殊事件

在貨幣政策變動之外,下半年市場的關注焦點或會聚焦在個別特殊事件上。預計下半年市場情緒可能較為敏感,我們將堅持自下而上的債券挑選方法,偏好質素更佳的債券,並將密切關注下列事件:

1)華融會否在2021年8月底前公佈2020財政年度業績,以避免發生違約;政府是否會支援相關國企以解決商譽風險?是否有能夠解決相關離岸債券到期問題的具體計劃?

2)恆大規模龐大的應付帳款問題將如何處理?是否會引發債務重組?

金融風險蔓延已經得到有效控制,基本面良好且聲譽較好的企業仍能發行債券。但在這些事件發展方向更為明確之前,市況仍然會較為波動。雖然可能產生溢出效應,但此類事件應當不會加速離岸債券市場系統性的違約風險。從指數佔比來看,華融於摩根大通亞洲信貸綜合指數中的比重為1%,恆大於亞洲高收益指數中(綜合指數的0.9%)的比重為3.9%,在債券估值已經有所改變的情況下,影響應當可控。亞洲投資級別債券的降級風險亦處於低位。年初至今強勁的房地產預售收入,提高了房地產企業的現金流儲備,同時下半年中國房地產企業的離岸債券再融資需求有所放緩(下半年:170億美元,上半年:230億美元),皆有助於緩解亞洲投資級別債券的信貸評級惡化風險。

長線來看,我們認為中國平衡經濟增長和風險控制的政策目標,是為了創造更健康的信貸環境。為抵消中國房地產債券的風險敞口,我們增持大宗商品和消費相關債券以增強投資組合的防禦性。

> 按此下載完整報告

惠理焦點基金:

免責聲明:本文提供之觀點純屬惠理基金管理香港有限公司(「惠理」)觀點,會因市場及其他情況而改變。以上資料並不構成任何投資建議,亦不可視作倚賴之依據。所有數據是於呈示之日搜集自被認為是可靠的數據源,但惠理不保證數據的準確性。本文包含之部分陳述可能被視為前瞻性陳述,此前瞻性陳述不保證任何將來表現,實際情況或發展可能與該等前瞻性陳述有重大落差。本文件並未經香港證券及期貨事務監察委員會審閱。刊發人:惠理基金管理香港有限公司。