鮑威爾若效仿沃爾克,投資者應轉向價值股投資

23-09-2022

《華爾街日報》近期有報道指,美國聯邦儲備委員會主席鮑威爾(Powell)放棄了原定的講稿,在傑克遜霍爾會議上發表了簡短演說,當中傳達出一項強烈的訊號:聯儲局將繼續降低通脹,並將「堅定不移」,直至任務達成。他的言論引用了前聯儲局主席保羅•沃爾克(Paul Volcker)的自傳《堅定不移》。沃爾克在上世紀80年代為遏制通脹,將聯邦基金利率提高至最多20%,從而引發了雙底衰退。鮑威爾提到沃爾克及上世紀80年代的經驗,令市場憂慮聯儲局將以引發經濟衰退為代價,強行推出激進的緊縮政策。鮑威爾發表講話後,美國股市曾大跌7%,而短期美國國債孳息率則升至4%,創2008年以來的新高。

若鮑威爾追隨沃爾克的風格,經濟衰退風險將上升

顯然地,聯儲局去年低估了通脹的上升幅度,遏制通脹目前已成為鮑威爾的當務之急。因此,當鮑威爾在7月份的議息會議上提到,倘通脹對近期的加息有所反應,聯儲局或會開始放慢加息步伐時,鮑威爾試圖不讓市場認為該說法為鴿派言論。然而,市場卻一度認為這是聯儲局可能轉向鴿派的信號,市場出現反彈,氣氛得到些許緩解。

我們認為,市場的錯誤解讀讓鮑威爾更加堅定地傳達其訊息,令我們想起當時歐洲央行行長德拉吉「不惜一切代價」的講話。事實上,我們認為,此次市場對聯儲局將採取更激進措施的預期是正確的。鮑威爾的堅定承諾意味著,僅當經濟數據出現更嚴重的惡化,聯儲局方會考慮放寬指導方向。鮑威爾當然不希望被市場視為無足夠的決心遏制通脹。因此,我們認為這增加了將經濟推向衰退的風險。

與過去15年不同的模式轉變

自2008年全球金融危機以來,零利率政策及多輪量化寬鬆政策使全球資金氾濫,因為通脹從來就不是主要問題。事實上,過去15年來,很多地區不得不應對通貨緊縮問題,而非通脹。毫無疑問,全球化發揮重要作用,來自新興市場的低勞動力成本及技術進步有助於控制生產成本。

如今不斷加劇的地緣政治緊張局勢阻礙全球化進程,企業及國家正開始反思自身的供應鏈策略。我們認為,該原因導致通脹動力出現結構性模式的轉變,而非週期性增長。儘管通脹按年漲幅可能在未來幾個季度回落,但通縮不太可能是各國央行必須再擔心的問題,全球可能會面臨更頻繁的週期性通脹壓力。這對利率產生深遠影響,因為全球出現負利率及量化寬鬆的可能性接近零。

價值回歸,而非消失 — 但質素成為關鍵

過去15年儘管市場上有大量閒置資金,但價值投資的概念卻不受市場歡迎。作為一種投資風格,自2008年以來,價值型的表現落後於市場47%。相比之下,增長型的表現則跑贏市場58%,特別是過去三年受到與疫情相關的大量流動性的推動。然而,隨著通脹及緊縮貨幣政策捲土重來,過去幾年在迷因股、加密貨幣、非同質化代幣(NFT)等領域產生的一些泡沫將需要面對利率上升的殘酷現實。泡沫破裂的過程已正式展開:加密貨幣的市值已從2021年底的3萬億美元降至1萬億美元以下,而NFT的均價已從近4,000美元降至300美元以下,降幅逾90%。

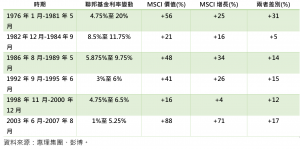

另一方面,隨著貨幣政策及週期回復「正常化」,價值投資或重新獲得市場關注。資本成本上升意味著投資者將要求更高的股票風險溢價,而整體估值較低、業務狀況優良,以及具有可持續的現金流的投資對象將備受投資者青睞。在1975至2008年期間,每當利率上升時(包括沃爾克將聯邦基金利率提高至20%),價值投資的表現均優於其他任何時期。今年迄今為止亦發生了相似情況,MSCI價值的表現跑贏MSCI增長約14%(截至2022年9月19日)。

儘管如此,我們認為僅看估值是不夠的,因為個別公司的低估值是由眾多原因所造成的。相反,估值合理的優質公司,而非估值最低或最便宜的公司,可能為投資者提供一個捕捉價值投資機遇的最佳方式。這些優質公司通常具有持久的競爭優勢,使得它們能夠渡過崎嶇不斷的營運環境,擁有強大的定價能力,在當前投入成本不斷上升的環境中尤為重要。

歷史不會重演,但總是驚人地相似。如果歷史對未來有任何指導意義,當下制定貨幣政策的最重要人物之一(鮑威爾)向歷史(沃爾克)尋求引導時,投資者關注歷史上的贏家實屬明智之舉。

免責聲明:本文提供之觀點純屬惠理基金管理香港有限公司(「惠理」)觀點,會因市場及其他情況而改變。以上資料並不構成任何投資建議,亦不可視作倚賴之依據。所有數據是於呈示之日搜集自被認為是可靠的數據源,但惠理不保證數據的準確性。本文包含之部分陳述可能被視為前瞻性陳述,此前瞻性陳述不保證任何將來表現,實際情況或發展可能與該等前瞻性陳述有重大落差。本文件並未經香港證券及期貨事務監察委員會審閱。刊發人:惠理基金管理香港有限公司。