2021第四季度固定收益投資展望

09-11-2021

估值扭曲,審慎選債

通脹預期是主導因素

隨著財政刺激措施和低基數效應逐漸減退,2021年第三季經濟增長進一步呈現正常化。然而,由於供應鏈持續短缺和能源價格高企,環球通脹仍會是未來幾個季度市場關注的議題。美國疫苗接種率上升所釋放的抑壓需求與潛在的工資增長,將可能加劇通脹憂慮。我們預計供應鏈問題可望在2022年獲得解決,從而紓緩部分通脹壓力。因此,市場很可能維持對聯儲局逐步加息的預期。現時,美國十年期國債收益率約為1.5%,預期在2021年底之前仍有窄幅上升空間,但我們認為漲幅將遠低於2021年3月時的極端走勢。儘管美國財務狀況收緊,但在環球流動性充裕,且負收益債券規模龐大(11.7萬億美元)的市況下,投資者尋求更高收益資產的需求將持續。

中國政策成焦點

中國政策變動是第三季市場波動的主要因素,這與我們在前一季度展望中的預期一致。隨著政府將控制金融風險和槓桿作為首要任務,信貸增長將持續低迷。不過,我們預期信貸收縮快將見底,未來幾個季度將出現輕微反彈。經濟增長勢頭放緩及中國央行希望維持流動性的目標,應會限制十年期中國國債收益率(現時為2.9%)大幅上升的空間。此外,海外資金持續流入在岸債券市場和強勁的出口貿易,應能緩和人民幣的週期性風險,並有助穩定整體亞洲美元債券市場的表現。

中國央行近期的表態也淡化了市場對通脹的憂慮,同時,央行利用其他貨幣措施來維持流動性穩定的做法,也降低了進一步下調存款準備金率(「降準」)的預期。房地產方面,隨著更多土地流拍和房地產銷售下降,中國央行在多個城市引導銀行恢復發放房地產按揭貸款,以確保該行業的健康發展。

另一方面,市場有消息指出,住房和城鄉建設部正起草規定,以加強對房地產發展商預售資金的監管。我們認為這可能會降低房地產發展商的可使用資金靈活度,預期在全國範圍內推出的房產稅或會進一步影響市場氣氛。總括而言,我們認為政府會在貨幣及財政政策上保持緊縮立場,但也會進行微調,以避免恆大危機擴散至其他行業和引致系統性風險。市場將關注11月初的政治局會議上,會否釋放進一步放鬆貨幣政策的訊號。

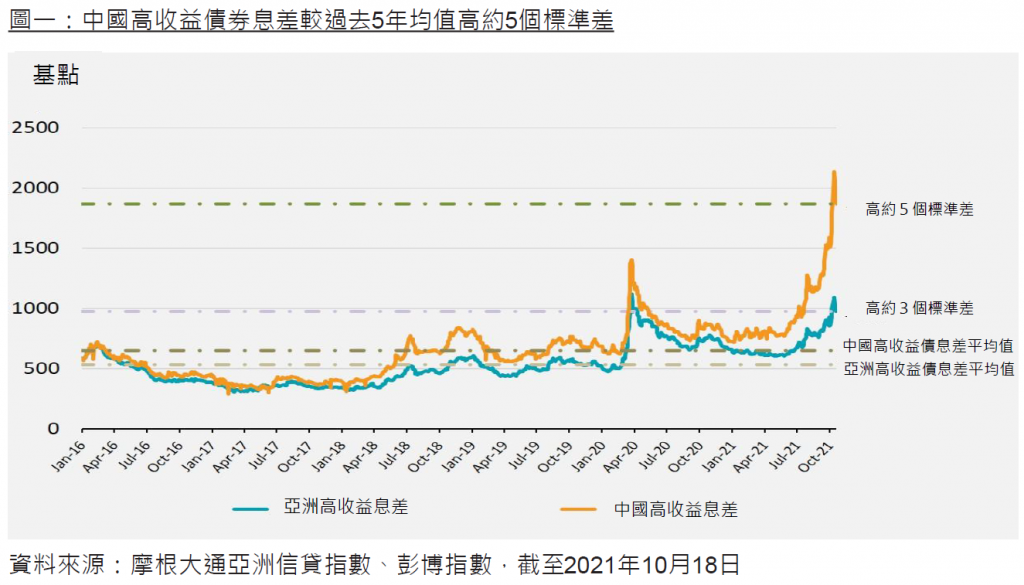

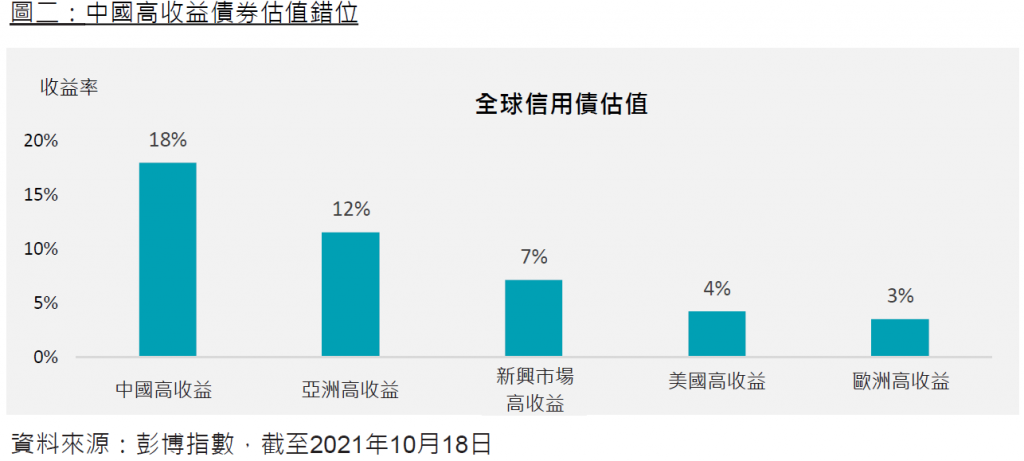

由於政策和特殊風險將很可能繼續存在,在2021年的餘下時間,我們仍然會聚焦信貸質素。隨著新冠疫情威脅的減退,亞洲經濟正穩定復甦。另外,由於持續上漲的美國國債收益率仍然對亞洲投資級別債券構成壓力,尤其是在信貸息差偏窄時,我們更偏好存續期較短的債券。中國高收益債券的息差較過去5年平均值高約5個標準差(圖一),反映定價已納入許多政策風險和行業整合因素。透過我們的主動管理和由下而上的投資方針,我們專注於尋找「存活者」,但目前估值被低估且基本面相對穩健的債券(圖二)。我們相信在新興市場中,這類債券具吸納的價值。由於中國房地產行業正經歷整合和控制槓桿,這應有助鞏固其長遠信貸情況。

>按此下載完整報告

惠理焦點基金:

本文提供之意見純屬惠理基金管理香港有限公司(「惠理」)之觀點,會因市場及其他情況而改變。以上資料並不構成任何投資建議,亦不應視作投資決策之依據。所有資料是搜集自被認為是可靠的來源,但惠理不保證資料的準確性。本文包含之部分陳述可能被視為前瞻性陳述,此等陳述不保證任何將來表現,實際情況或發展可能與該等陳述有重大落差。

投資涉及風險,基金單位價格可升亦可跌,基金過往業績並不表示將來的回報。投資者應參閱有關基金之解釋備忘錄,以了解基金詳情及風險因素,投資者應特別注意投資新興市場涉及之風險。在決定認購基金之前,投資者應徵詢財務顧問之意見。如果選擇不徵詢財務顧問之意見,則應考慮該基金產品是否合適。本文並未經證監會審閱。刊發人:惠理基金管理香港有限公司。