固定收益觀點:貿易戰中見曙光

08-07-2019

在第二季度,市場波動受到貿易戰升級的影響,市場擔憂關稅增加將破壞全球供應鏈,並削減跨國公司和小企業的利潤。有趣的是,亞洲債券市場和美國國債市場在第二季度都持續上升。美聯儲(Fed)主席杰羅姆·鮑威爾(Jerome Powell)在最近的聯邦公開市場委員會新聞發布會上暗示美聯儲對降息持開放態度及特朗普在“G20習特會”後聲稱中美重啓貿易談判後,信貸市場和美國國債市場都出現反彈。 我們預計,如果中國與美國真的張開全面貿易戰,美聯儲將降息。在我們看來,無論有沒有貿易協議,中美之間的持續衝突正在成為一種“新常態”,因為兩國將在經濟,地緣政治和技術戰線上爭奪全球霸權。在目前的環境中,我們傾向於堅持收入主題並對持續利率風險持謹慎態度。

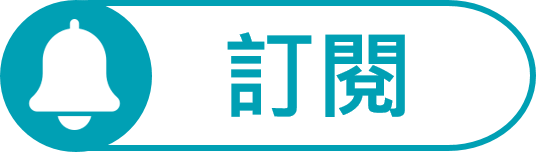

圖1:亞洲債券指數保持穏定

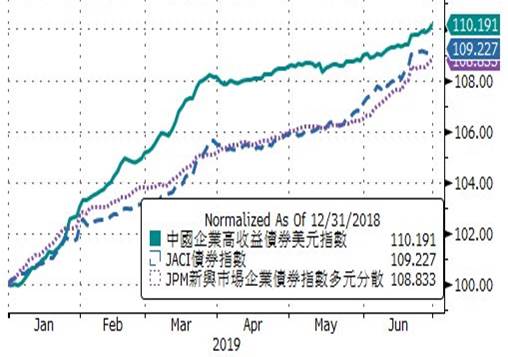

圖2:美國國債收益率達到年初至今低點

今年迄今為止,中國高收益債券廣義市場和全球新興市場債務增長約8%至10%。中國政策制定者繼續扶持、刺激經濟並支持金融市場。今年6月,中國財政部表示,計劃放寬對特殊用途地方政府債券收益的限制,並鼓勵銀行向這類債務資助的項目提供貸款。我們仍然認為中國債券市場將繼續得到新投資者抵達中國國內債券的支持,因為該國政府和政策性銀行在4月加入了彭博指數。新的動力來自於中國主權債券和三家主要國有政策銀行在4月1日開始出售給彭博全球綜合指數的債券。

在美國國債反彈的背景,亞洲債券在第二季度上漲。不斷增長的外部壓力、關稅升級和低通脹有助於亞洲的新一波寬鬆政策。印度儲備銀行自2月以來將利率降低75個基點。儘管市場擔心印度非銀行金融機構的流動性問題以及惠譽對印度特定銀行的評級下調,但印度和印尼的正面選舉結果以及標準普爾對印尼主權的升級支持了該地區的風險資產。在亞洲以外地區,全球經濟放緩、各國內活動動態減速,間接導致智利的降息50個基點、俄羅斯今年為止的降幅75個基點。阿根廷的選舉不確定性、巴西的養老金改革緩慢進展、土耳其的S400危機、潛在的對美國關稅報復以及中東的地緣政治將持續在新興市場造成短期波動。

全球投資展望

雖然中國製造業PMI指數繼續在增長和收縮之間徘徊,但由于全球貿易戰,美國綜合採購經理人指數和德國製造業採購經理人指數在過去六個月大幅下跌。在我們看來,無論有沒有貿易協議,美中之間的持續衝突正在成為一種“新常態”,並將繼續威脅全球經濟增長,因為兩國將在經濟,地緣政治和技術方面爭奪全球霸主地位。在目前的環境中,我們傾向於堅持收入主題並對持續利率風險持謹慎態度。

圖3:主要經濟體增長放緩

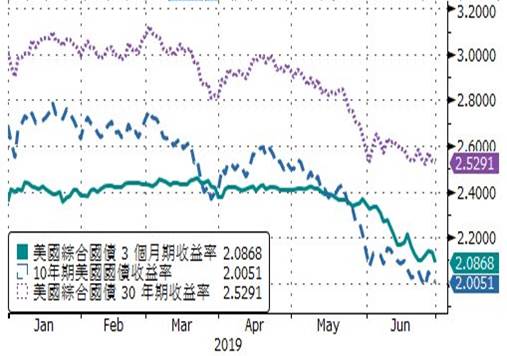

圖4:5月底之前,美元、油和銅同時下跌

美元指數(DXY)今年直至5月底,一直表現強勁。由於貿易戰風險上升以及美聯儲降息的可能性,美元在六月期間走弱。根據花旗銀行的數據,美元平均降息的歷史平均開始於降息前1-2個月,平均約為3.5%。巧合的是,銅價至5月期間一直上漲,但由於貿易戰升級對全球經濟增長產生重大影響而在六月間下滑。鑒於近期G20會議的結果,我們認為投資者將繼續關注美國和中國能否找到更多共同點,避免全面的貿易戰。

就油價而言,我們仍然認為隨著油價自2016年2月每桶27美元的低位反彈,油市最糟糕的情況已經過去。但基於貿易戰風險的上升,我們因此將布倫特油價年終目標修改為每桶55-65美元。在即將於7月召開的石油輸出國組織會議上,我們預計該集團將在2020年之前繼續平衡石油市場。我們對油價的謹慎態度,也是因為近期美國報告的原油庫存高於五年平均指數。 但長遠而言,我們認為美國境內的石油的增產屬於暫時性,也是“危險的”,尤其是(1)石油企業管理層的年度報酬與其產量直接掛鉤,(2)多項報告指這些企業增加鑽探“子井”(child well),有可能導致“母井”(parent well)長期產量的萎縮。

在利率方面,我們將美國政府債券10年期收益年終目標下調至2.40%併將繼續監測G20會議後的美國經濟數據。但是,如果我們真的看到中國與美國全面的貿易戰,我們準備進一步下調我們的年終目標。在信貸風險方面,穆迪強調2018年無金融新興企業債券違約率僅為1.4%,為2012年以來的第二低。穆迪預測全球違約率可能在下半年有所回升,達到1.5%,但仍低於長期平均水平。我們傾向於堅持收入主題併認為投資組合的多元化和定位將繼續成為關鍵。

中國境內債券市場

中國經濟運行和政策取向及人民幣債券走勢

繼一季度末,中國經濟數據顯示經濟有企穩抬升的可能性後,4月經濟實現初步企穩,政策制定者態度轉為觀望,人民幣債券市場面臨一定壓力。 5月中美貿易摩擦加劇,中國政府重新啟動了多項穩定經濟的政策,人民幣債券市場重新進入甜蜜期。 6月中國當局逐漸加碼對沖政策,但經濟下行壓力尚未得到緩解,中美貿易衝突的影響長期存在,種種依舊利好人民幣債券市場。但通脹預期在供給側改革衝擊下有所上升,另外“包商事件”發酵之後帶來中小金融機構被動去槓桿引發流動性衝擊,又給債市帶來一定壓力。

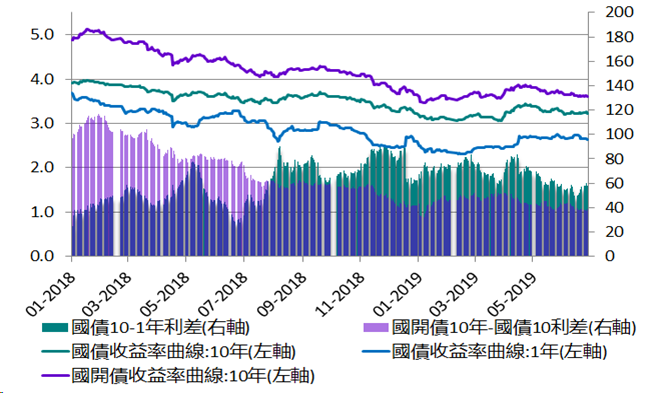

圖5:國債與國開債

利率債方面,二季度曲線逐漸平坦化,各期限品種收益率均有不同程度下行。受地方債供給壓力影響,季末利率債走勢趨於謹慎。我們認為三季度利率債的總體邏輯依然沒有發生大的變化,我們對此品種保持謹慎樂觀的態度。

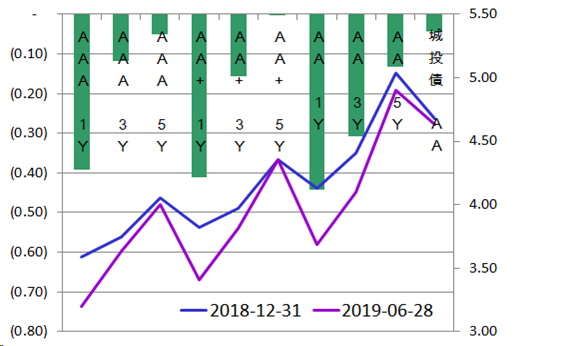

信用債方面,二季度融資總量同比增加,但結構分化依然非常明顯。投資者在高評級信用債上拉長了久期,相反對於低評級的久期不斷縮短。顯示了投資者對於整體信用風險依舊維持謹慎防禦的態度。

圖6:中國境內信用債收益率

三季度展望

中國政府已經調整了經濟政策更為積極的應對外部衝擊,由於經濟政策的滯後效用,三季度可能經濟會有企穩的跡象。但受到通脹、房價、債務等方面的約束,GDP的實際增速有可能在目標區間6-6.5的下限。經濟自身的發展動力和政策力度之間的博弈關係,仍然是三季度人民幣債券市場的宏觀主線。貨幣政策在三季度轉換的概率不大,流動性依然維持適度寬鬆。整體對人民幣利率債依然利好。隨著中國債券市場信用風險的不斷暴露,預計三季度信用利差會持續走擴,風險定價逐步合理。

中國離岸債券市場

上半年房地產銷售增長強勁,大型開發商平均銷售額同比增長24%(相比全國銷售額的單位數下降),年度銷售目標也達到47%。我們預計強勁的銷售勢頭將比預期更具彈性1)市場需求依然穩固,特別是在平均售價控制下,以及更多的推出以加快銷售量/現金;2)政策前景保持穩定,具有更高頻率,更窄範圍和特定城市模式。我們認為,鑑於19年上半年土地和房地產價格一直在上漲,有意義的放鬆將不太可能發生。然而,鑑於宏觀不確定性背景下的經濟壓力,目前的立場也不太可能收緊。

然而,最近的頭條新聞顯示,監管機構將更密切地監控開發商的土地收購,並對任何過度放貸的行業保持緊縮的偏見。這意味著境內融資渠道將繼續開放,受開發商行為影響,我們預計其基本穩定。我們也認為,鑑於2019年1季度的大量前期融資,該行業的再融資風險對於該行業來說是可控的。

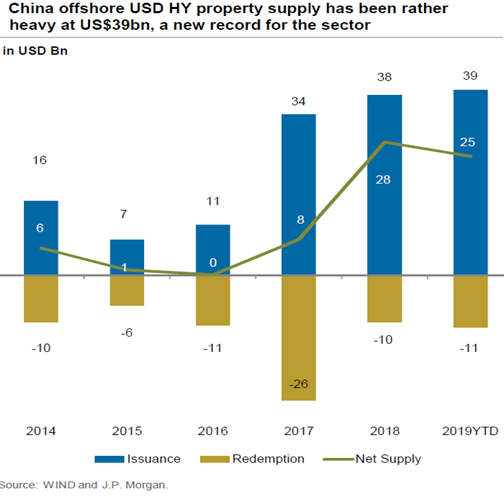

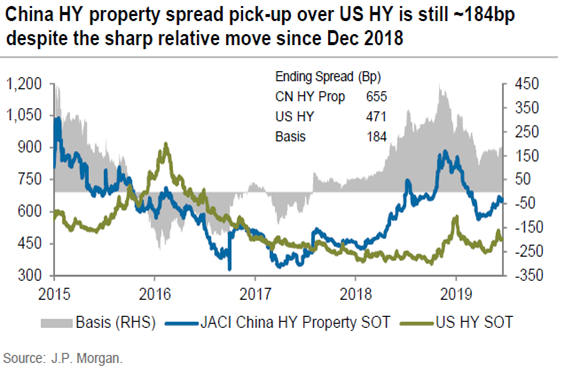

在估值方面,相對美國高收益債券,中國房地產高收益利差已大幅回升,從2018年12月的高位大幅回升至目前的184個基點左右。但與2016-2017相比,它仍然相對具有吸引力。在2019年上半年大量淨供應超過250億美元(相比2018年的280億美元淨供應總額)之後,我們在技術性方面的觀點相對平衡,預計將有另一輪的海外新增供應如果市場持續堅挺。儘管如此,隨著利率長時間維持偏低,我們依舊偏向收益主題。 JACI中國房地產高收益指數的年初至今(截至2019年6月21日)已有8.2%回報,而JACI高收益公司則為7.1。

圖7:中國離岸高收益美元地產債供應

圖8:中國房地產高收益利差

以信貸風險嚴重為由,中國政府接管包商銀行。我們將看到更多的違約/重組。於此同時,有傳聞說Tewoo集團(天津國資委的全資實體)與債權人就債務重組進行談判。此外,青海省投資集團(QPIG)報告逾期境內債務人民幣281億元,可能引發交叉違約(3億美元的2020年7.25%和3億美元6.4%的2021離岸債券)。我們要強調中國的整體違約率仍然是非常低的,而且隨著中國經濟增長放緩,企業界難免會出現違約。隨著政府對經濟的牢固控制以及中國人民銀行放鬆的態度,這種情況將帶來alpha機會 。

我們認為我們將看到更多投資機會,因此我們在中國工業債券上會花更多時間。我們也試圖抓住境內機會,因為中國境內在包商事件後進入了季節性的流動性緊張狀態 。

專題 – 貿易戰及其啟示

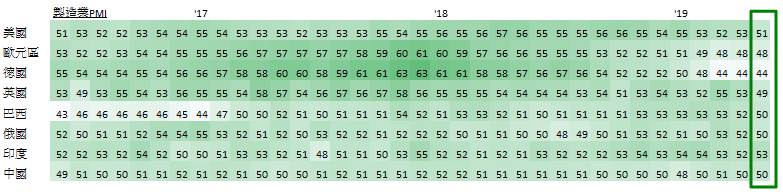

圖9:各國製造業PMI

2018年3月22日,特朗普要求美國貿易代表調查對價值500億至600億美元的中國商品徵收關稅。中國商務部也2018年4月2日對從美國進口的128種產品徵收關稅。這就是2018年全球貿易戰的開始。隨後,特朗普政府對包括中國,日本,印度,加拿大和墨西哥在內的國家實施並威脅幾輪關稅征收,其他國家也對這些措施做出了报付回應。最新的關稅涉及對價值2000億美元的中國商品徵收潛在的25%關稅增加和中國對600億美元美國商品的關稅徵收。

這一系列的關稅和報復將對全球經濟增長和金融市場產生重大影響。根據彭博社2019年6月的一項民意調查,特朗普總統與中國國家主席習近平之間的僵局已成為資金經理面臨的最大挑戰。全球金融市場一直關注中美之間的貿易戰。美國主要針對高端產品,而中國瞄準美國的低端產品。美國希望在保護消費者的同時傷害中國的高科技產業,而中國則無力承擔高端產品的影響,特別是飛機等的產品。美國限制中國在當地的投資和購買技術的能力,可是美國在稅收競爭中很難成為對中國的威脅。

據美國稅務基金會,特朗普政府迄今為止計劃和實施的關稅將使長期國內生產總值減少0.20%(503.1億美元),工資減少0.13%,並減少155,878個全職同等職位。如果特朗普政府對威脅對汽車和零部件徵收新關稅以及對中國產品徵收額外關稅,國內生產總值將再下降0.45%(1112.3億美元),導致工資降低0.30%,全職工作崗位減少347,988。其他國家已宣布有意對美國出口徵收關稅。如果完全實施這些關稅,稅務基金會估計美國國內生產總值將再下降0.09%(215.3億美元),並額外增加66,725個全職等值工作。如果到目前為止公佈的所有關稅都被完全徵收,從長遠來看,美國國內生產總值將下降0.74%(1840.7億美元),實際上抵消了“減稅和就業法”長期影響的44%。工資將下降0.48%,就業率將下降570,591。

就其對其他國家的影響而言,如果中國和美國繼續進行貿易戰,歐盟可能會相對獲利。歐盟在中國市場的收益主要與汽車行業有關,而美國市場的收益將會是廣泛性的。另一方面,越南,台灣和智利等國家已成為全球最大經濟體之間貿易爭端的贏家,因為像蘋果的公司可能離開中國去到更有利可圖的市場。但是,我們想強調的是,在這場美國發起的貿易戰中,沒有真正的贏家。面臨新關稅的國家,包括美國,實際出口和國內生產總值將下降。其他國家通過供應鍊或應對全球經濟增長疲軟的需求,將間接受到打擊。這些影響超過了貿易轉移以避免關稅的任何潛在收益。

根據IHS Markit,在保護主義情景中,全球實際GDP水平今年下降0.1%,2019年下降0.8%,2020年下降1.4%。世界貿易在更加保護主義的環境中遭受一定成度上的損失。在這種情況下,全球實際的商品和服務出口比基準水平將于2020年降至2.4%。實際出口下降幅度最大的將是中國和北美三個國家。我們認為全面的貿易戰將顯著增加經濟衰退的風險。然而,我們不同意當前的貿易戰與1930年的大蕭條有關的談論,其中斯穆特 – 霍利關稅將進口關稅平均提高了40%至48%,貿易戰使國際貿易減少了65%。如上圖所示,除歐洲國家外,全球經濟仍在印製製造業PMI指數50以上,表明擴張。

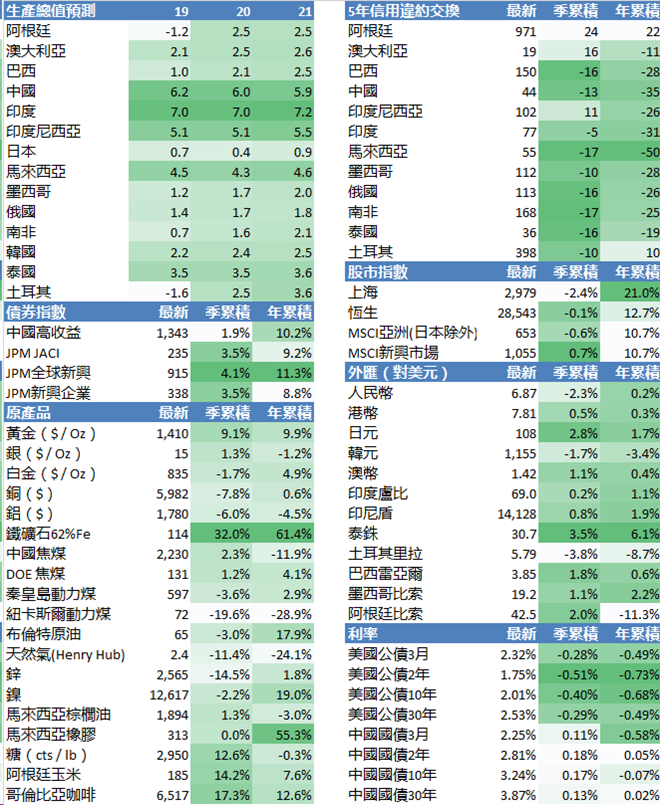

圖10:經濟和市場數據

*數據/圖表來源:Bloomberg,JPMM.com,Chinabond.com.cn和惠理內部資源

本文提供之意見純屬惠理基金管理香港有限公司(「惠理」)之觀點,會因市場及其他情況而改變。以上資料並不構成任何投資建議,亦不應視作投資決策之依據。所有資料於發表時均搜集自被認為是可靠的來源,但惠理不保證資料的準確性。 本文包含之部分陳述可能被視為前瞻性陳述,此等陳述不保證任何將來表現,實際情況或發展可能與該等陳述有重大落差。

本文未受香港證券及期貨事務監察委員會檢閱。 刊發人:惠理基金管理香港有限公司