2021下半年投资展望︰变化中航行 迈向正常化之路

13-08-2021

今年上半年,随着全球范围内疫苗的广泛接种,部分国家经济逐步复苏,各地区正迈向正常化之路。不过经济想要完全回归正轨仍需时日,疫情的反复和经济环境的不断变化可能带来新的风险,或会在今年剩余时间影响投资者情绪。

于金融市场而言,新冠疫情仍是一个风险因素。自新的变种病毒尤其是具高传染性的德尔塔毒株(Delta)出现以来,全球部分地区的经济复苏进程被打断。

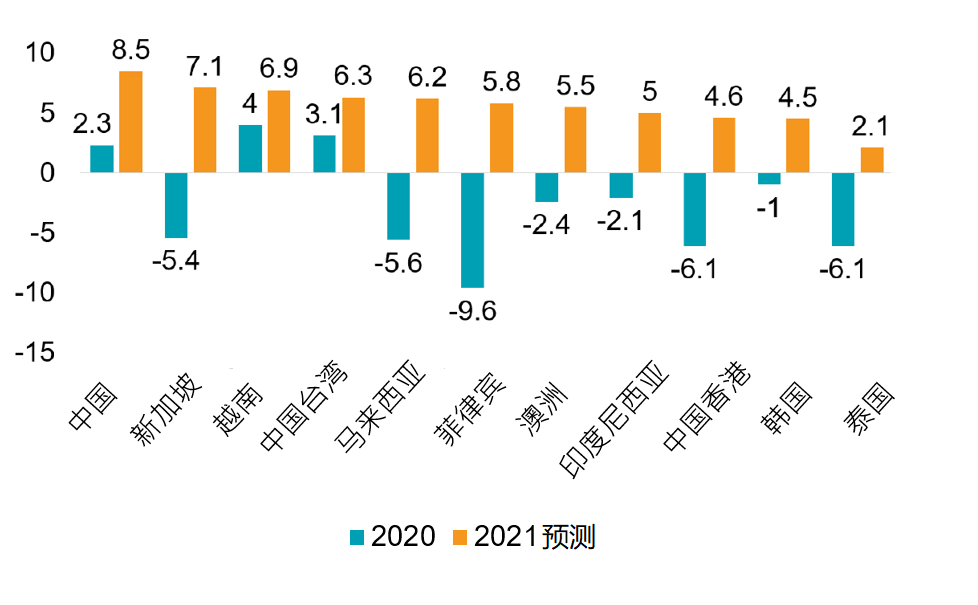

图一:亚洲区各国实际国内生产总值 (按年增长%)

数据来源:彭博,截至2021年6月

亚洲部分市场亦受到疫情复燃的冲击。如中国台湾地区,受疫情复燃影响,尽管市场基本面整体趋稳,但MSCI(中国)台湾指数于5月中旬大幅下跌约11.5%。但随着疫情得以控制,随后市场有所反弹,至5月底整体指数下跌约1.2%。

此外,东南亚地区是亚洲区内受疫情影响较为严重的地区之一。因疫苗接种率较低和持续攀升的感染人数,悬于该区经济复苏之路上的疫情阴霾一直挥之不去。

中国增长放缓 市场聚焦政策变化

我们预期下半年中国经济会继续增长,但增速或有所放缓。

尽管中国经济于新冠疫情之后复苏强劲,若干经济指标均反映出中国经济逐渐正常化的趋势。例如,中国第二季度国内生产总值(GDP)增速已开始放缓,采购经理人指数( PMI)、出口和投资规模均呈现下降趋势。

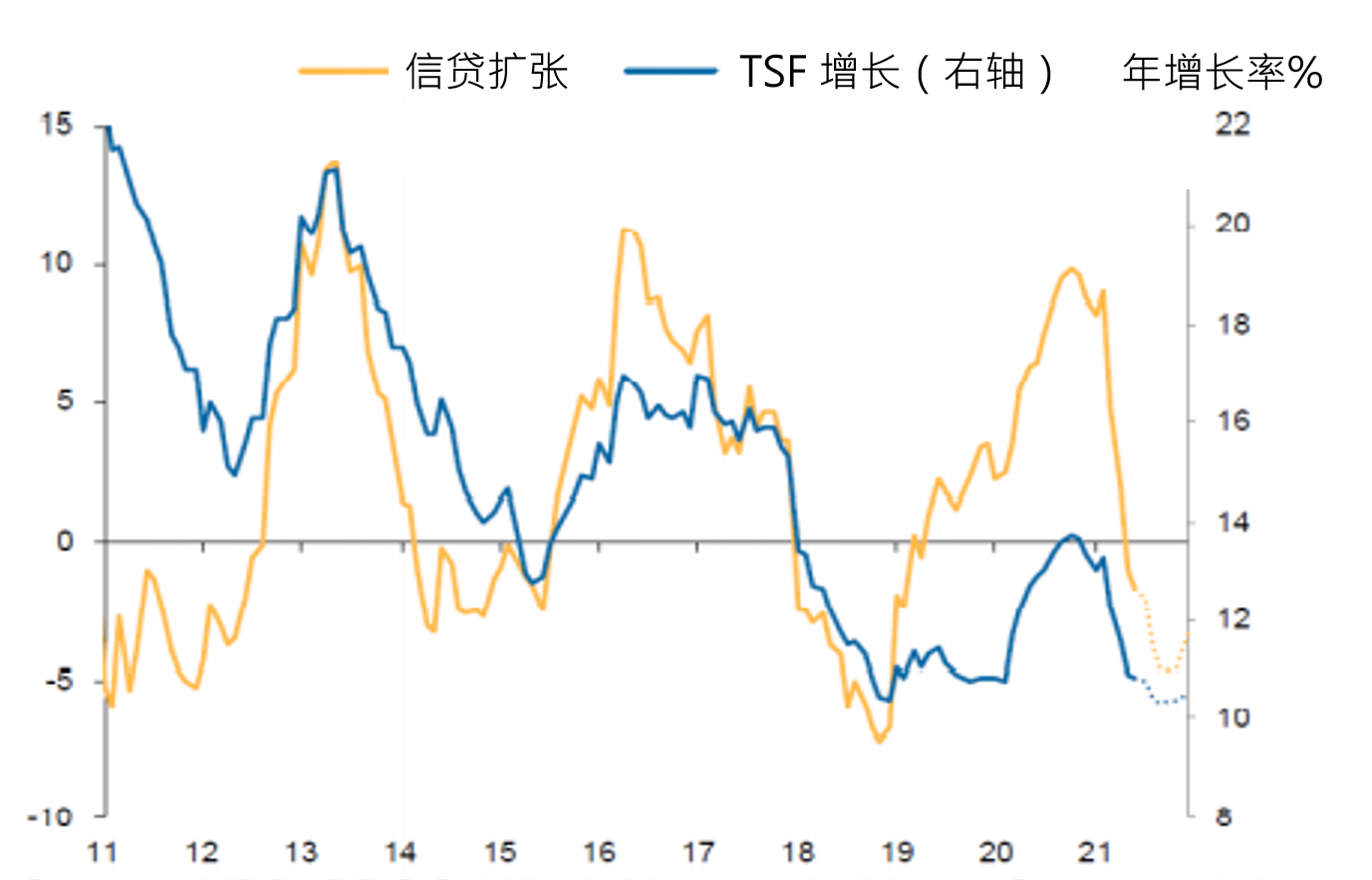

中国的信贷扩张于2020年达到峰值,最近数月开始放缓,社会融资总额(TSF)的增长亦有所放缓。中国政府已明确表示为避免经济过热,今年将控制信贷增长。

图二:近月信贷扩张和社融总量均呈下降趋势

数据来源:国家统计局,央行,麦格理宏观策略报告,截至2021年7月

中国未来货币政策或将保持适度宽松,且更具有针对性。例如,为防止大宗商品价格过快上涨,中国政府通过释放国家金属储备来维持通胀可控。与此同时,中国央行于7月下调存款准备金率,反映央行旨在提供流动性支持,将融资成本维持在较低水平。在房地产行业,为防止过热风险,中国实施「三道红线」监管措施收紧融资。以上具针对性的政策皆符合中央追求经济高质量增长的目标。

此外,近期中国市场关注焦点为行业政策的调整。比如互联网和电商、医疗保健、房地产和教育等行业的一些政策变化,或为这些行业未来盈利前景带来不确定性。

对此,我们认为在政策变化稳定之前中国市场在短期内或将持续波动,经济增长放缓影响投资者的风险胃纳。但我们仍然对中国股市持审慎乐观取态,亦持续看好受惠于结构性增长周期的优秀企业。

聚焦四大投资主题

1.科技硬件

我们认为科技硬件行业或将迎来长期机遇,尤其是半导体领域。

据Markit的数据,全球物联网设备数量于2017年为270亿,预计到2030年,该数量或将增长五倍至1250亿。

物联网时代所带来的巨大市场,为相关价值链中的企业带来可持续的盈利增长空间。上半年投资者一直担忧半导体行业已接近周期顶点,但实际上半导体的库存或持续处于多年低位。即使疫情过后,库存回复至正常水平仍需一段时间。在制造商近乎满负荷的情况下,半导体的平均销售价格已经提高,令相关制造商获益。预计当前的周期或将持续到2022年甚至更晚时候。

2. 中国消费升级

我们持续看好中国的消费升级趋势。疫情的冲击,并不影响消费升级的长期趋势。

中国消费市场的增长空间巨大,现时消费占中国GDP的比例仍低于日本和美国等发达国家。在中国的双循环规划之下,本土消费将成为未来中国经济增长的主要动力之一。其中,推崇「国潮」产品的年轻消费者,他们对国家民族以及国产品牌的认可度及自信心不断提升,或将为中国的国产品牌带来增长潜力。

3. 医疗保健

人口结构转型、监管改革、行业整固,以及环球竞争力仍然是中国医疗保健行业保持发展的正面驱动力。中国老年人口迅速增加,预计到2050年,65岁以上的人口总量将达到3.66亿人,超过美国、日本和欧洲65岁以上人口总和,这意味着中国医疗保健相关投资仍有上升空间,亦反映行业具有庞大的增长潜力。

同时伴随着增长强劲的医疗需求,整个医疗保健行业也在不算进行整固与改革,以推动行业的长远健康发展和创新能力的提升。经历整合后的优质龙头企业和具较高科技和创新研发能力的企业,或将持续扩大市场份额,并提高财务质量和盈利能力,投资机遇可期。

4.金融

年初以来,金融业已展现复苏迹象,特别是中国的财富管理行业,或将面临长期增长机遇。

目前,中国居民的可支配财富多配置于房产和储蓄,其次为权益类资产,配置于较为长线的理财产品的比例仍然很低。未来随着中国居民财富配置结构的转变,中国零售投资者对专业理财服务的需求日益上升,或为财富管理机构带来机遇。

亚洲信贷:经历政策紧缩周期的考验

疫苗普及和各类防疫措施逐渐松绑,令环球经济重现增长。但近期德尔塔(Delta)变种病毒扩散和去年低基数效应减退,或引致增速放缓,但我们认为,环球经济增长趋势有望持续。目前的全球信贷息差已反映经济复苏和良性违约率。未来数个季度,我们将密切关注:一、联储局就货币政策正常化和缩表立场是否有任何重大转变;二、在中国经济增长放缓之下,中国趋于收紧状态的在岸融资环境的任何变化。

鉴于美国通胀上升主要是由市场受压需求释放和供应链短缺导致,而美国劳工市场尚未恢复正常,我们预计美国于近期加息的机会较低。即便如此,我们认为联储局鸽派政策立场的突变或会引发固定收益市场情绪逆转,因此我们对联储局的缩减时间表持谨慎取态。

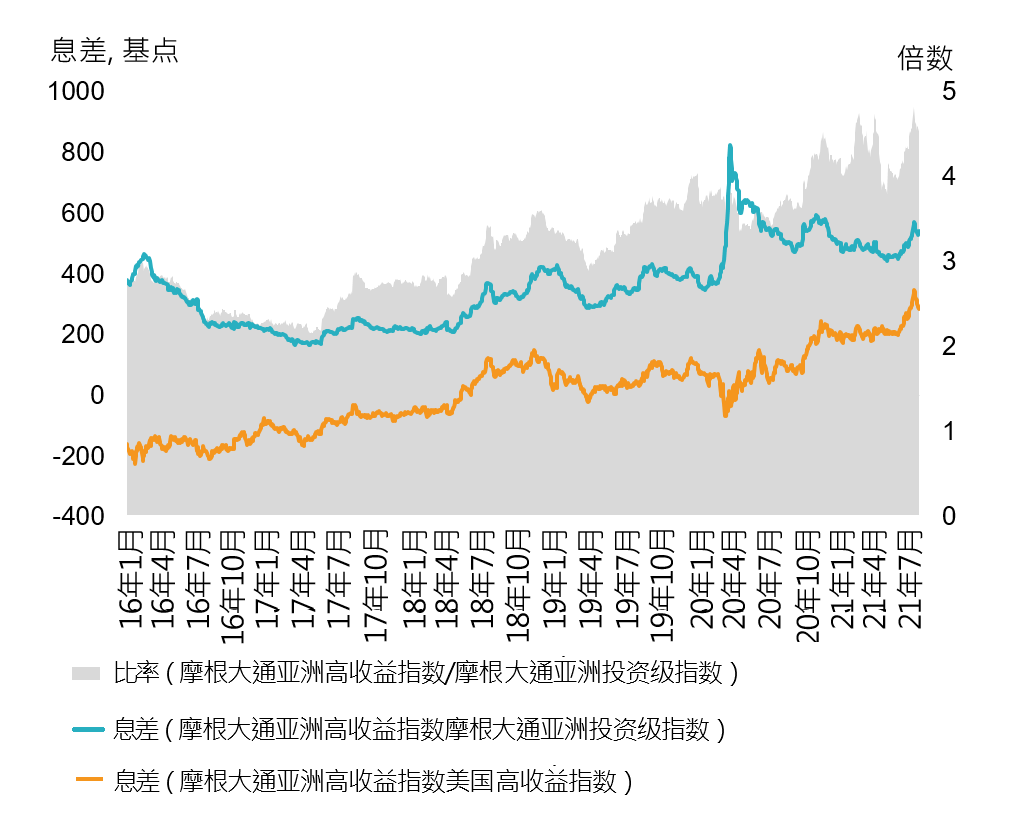

图三:亚洲高收益指数较亚洲投资级别指数及美国高收益指数息差更为吸引

数据来源:摩根大通信贷指数,截至2021年7月20日

在货币政策变动之外,下半年市场的关注焦点或会聚焦在一些大型企业债券的违约事件上。因此下半年债券市场的气氛或会较为紧张,在此前提下,基于详尽基本面分析的自下而上挑选方法将尤其重要。

长线来看,我们认为中国平衡经济增长和风险控制的政策目标,是为了创造更健康的信贷环境。 鉴于房地产行业债券尚存在不确定性,投资者需密切关注特殊事件的解决进度,并多元化配置具较高信贷质量的其他行业债券以增强投资组合的防御性。

数据来源︰MSCI,各国统计局,惠理内部,如无特别注明,数据截至2021年8月16日。

惠理焦点基金:

免責聲明:本文提供之觀點純屬惠理基金管理香港有限公司(「惠理」)觀點,會因市場及其他情況而改變。以上資料並不構成任何投資建議,亦不可視作倚賴之依據。所有數據是於呈示之日搜集自被認為是可靠的數據源,但惠理不保證數據的準確性。本文包含之部分陳述可能被視為前瞻性陳述,此前瞻性陳述不保證任何將來表現,實際情況或發展可能與該等前瞻性陳述有重大落差。本文件並未經香港證券及期貨事務監察委員會審閱。刊發人:惠理基金管理香港有限公司。